impôt sur le revenu (Loi de l'), L.R.O. 1990, chap. I.2, impôt sur le revenu (Loi de l')

Loi de l’impôt sur le revenu

L.R.O. 1990, CHAPITRE I.2

Version telle qu’elle existait du 1er janvier 2008 au 13 mai 2008.

Avertissement : La présente loi codifiée ne constitue pas une copie officielle parce qu’elle ne tient pas compte d’une ou de plusieurs dispositions rétroactives. Pour en savoir plus sur ces dispositions, voir les paragraphes 6 (2) et (3) de l’annexe I du chapitre 7 des L.O. de 2008 et le paragraphe 3 (2) de l’annexe I du chapitre 19 des L.O. de 2008 et le paragraphe 4 (2) de l’annexe 10 du chapitre 38 des L.O. de 2015.

Dernière modification : 2007, chap. 15, art. 40.

Avertissement : Plusieurs dispositions de la présente loi ont des règles d’application particulières. Prière de consulter la partie VI du chapitre 18 des Lois de l’Ontario de 1992, le chapitre 25 des Lois de l’Ontario de 1992, le chapitre 29 des Lois de l’Ontario de 1993, l’annexe C du chapitre 1 des Lois de l’Ontario de 1996, la partie III du chapitre 24 des Lois de l’Ontario de 1996, la partie I chapitre 10 des Lois de l’Ontario de 1997, l’annexe B du chapitre 43 des Lois de l’Ontario de 1997, l’article 81 du chapitre 9 des Lois de l’Ontario de 1998, la partie VI du chapitre 34 des Lois de l’Ontario de 1998 et la partie XII du chapitre 9 des Lois de l’Ontario de 1999.

SOMMAIRE

|

PARTIE I |

|

|

Interprétation |

|

|

Champ d’application de la Loi |

|

|

PARTIE II |

|

|

Impôt sur le revenu des particuliers |

|

|

Impôt sur les fiducies pour l’environnement admissibles |

|

|

Contribution-santé de l’Ontario |

|

|

Impôt supplémentaire |

|

|

Calcul de la contribution-santé de l’Ontario |

|

|

Calcul de l’impôt sur le revenu |

|

|

Crédits non remboursables |

|

|

Rajustement annuel |

|

|

Fiducie pour l’environnement admissible |

|

|

Calcul du revenu |

|

|

Redressements au titre du RPC/RRQ |

|

|

Impôt minimum |

|

|

Application de l’art. 40 des règles fédérales |

|

|

Paiements forfaitaires |

|

|

Calcul : années antérieures |

|

|

Impôt sur le revenu fractionné |

|

|

Anti-évitement, transferts entre parties liées |

|

|

Anti-évitement |

|

|

Exonération fiscale |

|

|

Programme ontarien de réduction de l’impôt |

|

|

Crédits d’impôt de l’Ontario |

|

|

Crédit d’impôt pour l’insertion professionnelle des diplômés |

|

|

Crédit d’impôt pour l’éducation coopérative |

|

|

Crédit d’impôt pour les garderies en milieu de travail |

|

|

Crédit d’impôt pour l’adaptation du milieu de travail |

|

|

Crédit d’impôt pour la technologie éducative |

|

|

Crédit d’impôt pour l’équité en matière d’éducation |

|

|

Crédit d’impôt pour actions accréditives ciblées de l’Ontario |

|

|

Crédit d’impôt de l’Ontario pour la sécurité des autobus scolaires |

|

|

Crédit d’impôt pour la formation en apprentissage |

|

|

Supplément de revenu de l’Ontario pour les familles travailleuses ayant des frais de garde d’enfants |

|

|

Vérification et examen |

|

|

Prestation ontarienne pour enfants |

|

|

Paiement en trop d’impôt de l’Ontario au titre des options d’achat d’actions |

|

|

Compensation |

|

|

Incitatif fiscal : obligations ontariennes de financement d’emplois et de projets |

|

|

Déclarations |

|

|

Cotisations et retenues |

|

|

Nouvelle cotisation |

|

|

Agriculteurs et pêcheurs |

|

|

Autres particuliers |

|

|

Déclarations, paiements et intérêts |

|

|

Intérêts quotidiens |

|

|

Remboursement de crédits d’impôt |

|

|

Calcul des acomptes provisionnels |

|

|

Pénalités, déclarations |

|

|

Pénalités, omissions et faux énoncés |

|

|

Acomptes provisionnels en retard ou insuffisants |

|

|

Remboursements |

|

|

Opposition à la cotisation |

|

|

Règles relatives aux oppositions |

|

|

Droit d’appel |

|

|

Réponse à l’avis d’appel |

|

|

Appel réputé une action |

|

|

Procédure |

|

|

PARTIE III |

|

|

Application, saisie-arrêt, recouvrement |

|

|

Versement de la fraction provinciale de l’impôt fédéral ayant fait l’objet d’une remise |

|

|

Règlements |

|

|

Rapport sur les revenus provenant de la contribution-santé de l’Ontario |

|

|

Examen de la contribution-santé de l’Ontario |

|

|

Dettes envers Sa Majesté |

|

|

Certificat |

|

|

Mandat pour le recouvrement de la créance |

|

|

Acquisition de biens du débiteur |

|

|

Sommes d’argent saisies lors d’instances pénales |

|

|

Ordre de saisie |

|

|

Demande de paiement |

|

|

Retenue des impôts |

|

|

Responsabilité des administrateurs |

|

|

Obligation de tenir des registres |

|

|

Enquêtes, secret professionnel, déclarations de renseignements et validation par les sociétés |

|

|

Pénalité pour omission de se conformer aux règlements |

|

|

Infraction |

|

|

Infractions |

|

|

Pouvoir discrétionnaire du ministre |

|

|

Infraction en cas de communication |

|

|

Responsabilité des administrateurs d’une société |

|

|

Aucune réduction des pénalités |

|

|

Procédure et preuve |

|

|

PARTIE IV |

|

|

Accord de perception |

|

|

Divulgation de renseignements sur les sociétés par le ministre des Services gouvernementaux |

|

|

Affectation du paiement du contribuable |

|

|

Aucun droit d’action de l’employé |

|

|

Affectation de l’impôt payé par l’employé |

|

|

Rajustements entre les provinces |

|

|

Exécution de jugements |

|

|

PARTIE V |

|

|

Échange de renseignements : ministre des Finances |

|

Interprétation

1. (1) Les définitions qui suivent s’appliquent à la présente loi.

«accord de perception» Accord conclu en vertu du paragraphe 49 (1). («collection agreement»)

«année d’imposition» S’entend :

a) dans le cas d’un particulier, d’une année civile;

b) malgré l’alinéa a), dans le cas d’une succession ou d’une fiducie qui naît au moment d’un décès, d’une année d’imposition au sens de l’alinéa 104 (23) a) de la loi fédérale.

Lorsqu’il est fait mention d’une année d’imposition par rapport à une année civile, cette mention vise l’année ou les années qui coïncident avec cette année civile ou qui se terminent au cours de celle-ci. («taxation year»)

«conjoint de fait» et «union de fait» S’entendent au sens du paragraphe 248 (1) de la loi fédérale. («common-law partner», «common-law partnership»)

«contribuable» Sont comprises parmi les contribuables toutes les personnes, même si elles ne sont pas tenues de payer de l’impôt. («taxpayer»)

«contribution-santé de l’Ontario» L’impôt prévu à l’article 2.2. («Ontario Health Premium»)

«cotisation» Est assimilée à la cotisation la nouvelle cotisation. («assessment»)

«employé» Sont compris parmi les employés les cadres ou fonctionnaires. («employee»)

«employé» (être) Qui accomplit les fonctions que comporte une charge ou un emploi. («employed»)

«employeur» Dans le cas du cadre ou du fonctionnaire, la personne de qui celui-ci reçoit sa rémunération. («employer»)

«entreprise» Sont compris parmi les entreprises les professions, métiers, commerces, industries ou activités de quelque genre que ce soit et les projets comportant un risque ou les affaires de caractère commercial, à l’exclusion toutefois d’une charge ou d’un emploi. («business»)

«établissement stable» S’entend au sens du paragraphe 2600 (2) du règlement fédéral et, pour l’application de ce paragraphe à une société de personnes, toute mention d’un «particulier» vaut mention de la société. («permanent establishment»)

«exercice» Exercice établi conformément à la loi fédérale et pour l’application de celle-ci. («fiscal period»)

«failli» S’entend au sens de la Loi sur la faillite et l’insolvabilité (Canada). («bankrupt»)

«fiducie pour l’environnement admissible» Fiducie pour l’environnement admissible, au sens du paragraphe 248 (1) de la loi fédérale, qui réside en Ontario. («qualifying environmental trust»)

«loi de l’impôt sur le revenu» En ce qui concerne une province participante, la loi de cette province qui établit un impôt semblable à l’impôt établi en application de la présente loi. («income tax statute»)

«loi fédérale» La Loi de l’impôt sur le revenu (Canada). («Federal Act»)

«ministre» S’entend du ministre du Revenu national. Toutefois, dans toute disposition de la loi fédérale qui est, par renvoi, incorporée à la présente loi, la mention du ministre s’interprète, pour l’application de la présente loi, comme une mention du ministre provincial, à moins qu’un accord de perception n’ait été conclu. («Minister»)

«ministre provincial» Le ministre des Finances ou, si un accord de perception est conclu :

a) le receveur général du Canada, relativement à la remise d’une somme au titre de l’impôt payable en application de la présente loi;

b) le ministre, relativement à l’application et à l’exécution de la présente loi, à l’exception de ce qui suit :

(i) les articles 8.5 et 8.6, les paragraphes 10 (3) et (4) et les articles 22.1, 28, 45, 49 et 53,

(i.1) l’article 8.4.1,

(i.2) les sections C.1 et C.2 de la partie II et les dispositions de la présente loi et de la loi fédérale qui s’appliquent aux dispositions de ces sections,

(ii) relativement à une cotisation établie à l’égard d’une pénalité en application du paragraphe 19 (3.1),

(iii) relativement à une opposition à une cotisation établie à l’égard d’une pénalité en application du paragraphe 19 (3.1) ou à l’appel d’une telle cotisation,

(iv) la partie III dans la mesure où elle s’applique au supplément de revenu de l’Ontario pour les familles travailleuses ayant des frais de garde d’enfants. («Provincial Minister»)

«montant» ou «somme» Argent, droit ou chose exprimés sous forme d’un montant d’argent, ou valeur du droit ou de la chose exprimée en argent. («amount»)

«particulier» Personne autre qu’une société. S’entend en outre d’une fiducie visée à la sous-section k de la section B de la partie I de la loi fédérale. («individual»)

«personne» Sont compris parmi les personnes les corps constitués et politiques, ainsi que les héritiers, exécuteurs testamentaires, administrateurs ou autres représentants légaux d’une personne, selon la loi de la partie du Canada visée par le contexte. La notion est visée dans des formulations générales, impersonnelles ou comportant des pronoms ou adjectifs indéfinis. («person»)

«perte» Perte déterminée conformément à la loi fédérale et pour l’application de celle-ci. («loss»)

«prescrit» Dans le cas d’un formulaire ou des renseignements à fournir sur un formulaire, prescrit par arrêté du ministre provincial et, dans les autres cas, prescrit par règlement. («prescribed»)

«province» S’entend d’une province et, en outre, de chacun des territoires du Canada. («province»)

«province participante» Province qui a conclu avec le gouvernement du Canada un accord en vertu duquel celui-ci percevra les impôts payables en application de la loi de l’impôt sur le revenu de cette province et lui effectuera des versements à l’égard des impôts ainsi perçus. («agreeing province»)

«receveur général du Canada» S’entend du receveur général du Canada. Toutefois, dans toute disposition de la loi fédérale qui est, par renvoi, incorporée à la présente loi, la mention du receveur général du Canada s’interprète, pour l’application de la présente loi, comme une mention du ministre provincial, à moins qu’un accord de perception n’ait été conclu. («Receiver General for Canada»)

«règlement» Règlement pris en application de la présente loi. («regulation»)

«règlement fédéral» Le règlement pris en application de la loi fédérale. («Federal Regulations»)

«revenu imposable» S’entend du revenu imposable établi conformément à la loi fédérale et pour l’application de celle-ci, sous réserve de modification à la suite d’une opposition ou d’un appel, le cas échéant, conformément à la loi fédérale. («taxable income»)

«société» Sauf dans l’expression «société de personnes», s’entend d’une personne morale, y compris une compagnie; «société constituée au Canada» s’entend d’une société constituée dans une région quelconque du Canada, même avant le rattachement de celle-ci au pays. («corporation»)

«sous-ministre» Le sous-ministre des Finances ou, si un accord de perception est conclu, le commissaire des douanes et du revenu nommé en application de l’article 25 de la Loi sur l’Agence des douanes et du revenu du Canada (Canada). («deputy head»)

«taux d’imposition le moins élevé» Pour une année d’imposition, le taux d’imposition le moins élevé au sens du paragraphe 4 (1). («lowest tax rate»)

«taux d’imposition le plus élevé» Pour une année d’imposition, le taux d’imposition le plus élevé au sens du paragraphe 4 (1). («highest tax rate») L.R.O. 1990, chap. I.2, par. 1 (1); 1993, chap. 29, par. 1 (1) à (5); 1996, chap. 1, annexe C, art. 1; 1996, chap. 24, par. 11 (1); 1998, chap. 34, par. 65 (1) à (5); 1999, chap. 9, par. 115 (1); 2000, chap. 10, art. 11; 2000, chap. 42, art. 47; 2002, chap. 22, art. 103; 2004, chap. 16, art. 3; 2004, chap. 29, art. 1.

Idem

(1.1) Pour l’application de la présente loi, la fiducie visée à la sous-section k de la section B de la partie I de la loi fédérale s’entend également d’une fiducie non testamentaire qui est réputée, en application du paragraphe 149 (5) de la loi fédérale, avoir été créée pendant la période qui comprend le dernier jour de l’année d’imposition et avoir continué à exister tout au long de cette période. 1993, chap. 29, par. 1 (6); 2004, chap. 16, art. 3.

Idem

(2) L’expression «dernier jour de l’année d’imposition» est réputée, dans le cas d’un particulier qui résidait au Canada à toute époque de l’année, mais qui a cessé d’y résider avant le dernier jour de celle-ci, désigner le dernier jour de l’année où il a résidé au Canada. L.R.O. 1990, chap. I.2, par. 1 (2); 2004, chap. 16, art. 3.

Idem

(3) L’impôt payable par un contribuable en application de la présente loi ou de la partie I de la loi fédérale désigne l’impôt payable par lui, tel qu’il est fixé par l’établissement d’une cotisation ou d’une nouvelle cotisation, sous réserve de modification à la suite d’une opposition ou d’un appel, le cas échéant, conformément à la présente loi ou à la partie I de la loi fédérale, selon le cas. L.R.O. 1990, chap. I.2, par. 1 (3); 2004, chap. 16, art. 3.

Idem

(4) Pour l’application de la présente loi, sauf si elles ne concordent pas avec les définitions données au présent article, les définitions et les interprétations établies dans la loi fédérale ou par règlement pris en application de celle-ci s’appliquent. L.R.O. 1990, chap. I.2, par. 1 (4); 2004, chap. 16, art. 3.

Idem

(5) En cas de doute, les dispositions de la présente loi s’appliquent et s’interprètent d’une manière compatible avec les dispositions semblables de la loi fédérale. L.R.O. 1990, chap. I.2, par. 1 (5); 2004, chap. 16, art. 3.

Modification des dispositions fédérales

(6) Si une disposition (appelée «cet article» au présent paragraphe) de la loi fédérale ou du règlement fédéral s’applique dans le cadre de la présente loi, cet article, dans ses versions successives, s’applique avec les adaptations de circonstance dans le cadre de la présente loi comme s’il avait été édicté à titre de disposition de la présente loi. Pour l’application de cet article dans le cadre de la présente loi, en plus des autres adaptations de circonstance :

a) la mention, à cet article, de l’impôt visé à la partie I de la loi fédérale vaut mention de l’impôt visé par la présente loi;

b) s’il comprend une mention de l’impôt visé aux parties I.1 à XIV de la loi fédérale, cet article s’interprète sans tenir compte de l’impôt visé à ces parties ni d’une partie de cet article qui ne s’applique qu’à l’impôt visé à ces parties;

c) le renvoi, à cet article, à une disposition particulière de la loi fédérale qui est identique ou semblable à une disposition de la présente loi s’interprète comme un renvoi à la disposition de la présente loi;

d) le renvoi, à cet article, à une disposition particulière de la loi fédérale qui s’applique dans le cadre de la présente loi s’interprète comme un renvoi à la disposition particulière, telle qu’elle s’applique dans le cadre de la présente loi;

e) s’il comprend un renvoi aux parties I.1 à XIV de la loi fédérale ou à une de leurs dispositions, cet article s’interprète sans tenir compte de ces parties ou de cette disposition, selon le cas, ni d’une partie de cet article qui s’applique uniquement en raison de l’application de ces parties ou d’une de leurs dispositions;

f) s’il comprend un renvoi à la Loi sur la faillite et l’insolvabilité (Canada), cet article s’interprète sans tenir compte de cette loi fédérale;

g) le renvoi, à cet article, à une disposition du règlement fédéral qui s’applique dans le cadre de la présente loi s’interprète comme un renvoi à cette disposition, telle qu’elle s’applique dans le cadre de la présente loi;

h) la mention, à cet article, d’un terme ou d’une expression figurant dans la colonne 1 du tableau suivant s’interprète comme une mention d’un terme ou d’une expression figurant en regard de ce terme ou de cette expression dans la colonne 2 du même tableau :

|

Tableau |

|

|

Colonne 1 |

Colonne 2 |

|

Sa Majesté |

Sa Majesté du chef de l’Ontario |

|

Canada |

Ontario |

|

Agence des douanes et du revenu du Canada |

ministère des Finances de l’Ontario |

|

commissaire des douanes et du revenu |

sous-ministre |

|

ministre |

ministre provincial |

|

sous-procureur général du Canada |

sous-procureur général de l’Ontario |

|

Cour canadienne de l’impôt |

Cour supérieure de justice |

|

Loi sur la Cour canadienne de l’impôt |

Loi sur les tribunaux judiciaires |

|

Cour fédérale du Canada |

Cour supérieure de justice |

|

Loi sur la Cour fédérale |

Loi sur les tribunaux judiciaires |

|

greffier de la Cour canadienne de l’impôt |

greffier local de la Cour supérieure de justice |

|

Au greffe de la Cour fédérale |

à la Cour supérieure de justice |

L.R.O. 1990, chap. I.2, par. 1 (6); 1993, chap. 29, par. 1 (7); 1996, chap. 24, par. 11 (2); 1999, chap. 9, par. 115 (2); 2001, chap. 23, art. 126; 2004, chap. 16, art. 3.

Application de l’art. 257 de la loi fédérale

(7) L’article 257 de la loi fédérale s’applique dans le cadre de la présente loi. 1998, chap. 34, par. 65 (6); 2004, chap. 16, art. 3.

Champ d’application de la Loi

1.1 (1) Sous réserve du paragraphe (2), la présente loi ne s’applique qu’à l’égard des années d’imposition qui se terminent avant le 1er janvier 2009. 2007, chap. 11, annexe B, par. 4 (1).

Application après 2008

(2) Les articles 8.5, 8.6, 8.7, 8.8 et 8.9 continuent de s’appliquer pour les années d’imposition qui se terminent après le 31 décembre 2008 et les autres dispositions de la présente loi qui sont nécessaires à l’application et à l’exécution de ces articles continuent de s’appliquer à ces fins pour les années qui se terminent après cette date. 2007, chap. 11, annexe B, par. 4 (1).

Section A — Assujettissement à l’impôt

Impôt sur le revenu des particuliers

2. Un impôt sur le revenu est payé ainsi qu’il est prévu ci-après, pour chaque année d’imposition, par tout particulier :

a) qui résidait en Ontario le dernier jour de l’année d’imposition;

b) qui, bien que ne résidant pas en Ontario le dernier jour de l’année d’imposition, avait un revenu gagné en Ontario au cours de l’année d’imposition au sens que l’article 4 donne à cette expression. L.R.O. 1990, chap. I.2, art. 2; 2004, chap. 16, art. 3.

Impôt sur les fiducies pour l’environnement admissibles

2.1 (1) Toute fiducie qui est une fiducie pour l’environnement admissible à la fin d’une année d’imposition est assujettie à un impôt pour l’année. 2000, chap. 42, art. 48; 2004, chap. 16, art. 3.

Idem

(2) L’impôt payable par une fiducie pour l’environnement admissible pour une année d’imposition se limite à la somme calculée pour l’année en application de l’article 4.1. 2000, chap. 42, art. 48; 2004, chap. 16, art. 3.

Contribution-santé de l’Ontario

2.2 (1) Tout particulier paie un impôt, appelé contribution-santé de l’Ontario, pour une année d’imposition qui se termine après le 31 décembre 2003 s’il réside en Ontario le dernier jour de l’année. 2004, chap. 29, art. 2.

Double résidence

(2) Si un particulier est résident à la fois de l’Ontario et d’un autre territoire le dernier jour d’une année d’imposition, il est réputé, pour l’application du présent article, ne résider ce jour-là que dans le territoire qui peut être raisonnablement considéré comme étant son lieu de résidence principal. 2004, chap. 29, art. 2.

Exception : fiducie

(3) Malgré le paragraphe (1), une fiducie n’est pas tenue de payer la contribution-santé de l’Ontario. 2004, chap. 29, art. 2.

Montant de la contribution-santé de l’Ontario

(4) La contribution-santé de l’Ontario payable par un particulier pour une année d’imposition correspond à la somme calculée en application de l’article 3.1. 2004, chap. 29, art. 2.

impôt sur le revenu des particuliers

Impôt supplémentaire

3. (1) Tout particulier paie un impôt supplémentaire calculé comme suit à son égard :

1. Pour l’année d’imposition 1992, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 7 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 5 500 $,

ii. 7 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 10 000 $.

2. Pour 1993, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 17 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 5 500 $,

ii. 8 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 8 000 $.

3. Pour chacune des années d’imposition 1994 et 1995, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 5 500 $,

ii. 10 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 8 000 $.

4. Pour 1996, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 5 310 $,

ii. 13 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 7 635 $.

5. Pour 1997, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 555 $,

ii. 26 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 6 180 $.

6. Pour 1998, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 057,50 $,

ii. 33 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 5 217,50 $.

7. Pour 1999, l’impôt sur le revenu supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 750 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 681 $.

8. Pour 2000, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 561 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 468 $.

9. Pour 2001, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 560 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 491 $.

10. Pour l’année d’imposition 2002, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 685 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 648 $.

11. Pour l’année d’imposition 2003, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 747 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 727 $.

12. Pour l’année d’imposition 2004, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 3 856 $,

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur 4 864 $.

13. Pour chacune des années d’imposition 2004 et suivantes, l’impôt supplémentaire est égal au total des sommes suivantes :

i. 20 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur le montant calculé en rajustant la somme de 3 856 $ conformément au paragraphe 4.0.2 (2),

ii. 36 pour cent du montant de l’excédent éventuel du montant d’impôt brut du particulier pour l’année d’imposition sur le montant calculé en rajustant la somme de 4 864 $ conformément au paragraphe 4.0.2 (2). 1992, chap. 25, art. 1; 1993, chap. 29, art. 3; 1996, chap. 1, annexe C, art. 3; 1996, chap. 18, art. 1; 1997, chap. 10, art. 1; 1998, chap. 5, art. 1; 1999, chap. 9, art. 116; 2000, chap. 10, art. 12; 2000, chap. 42, art. 49; 2001, chap. 8, art. 35; 2001, chap. 23, art. 127; 2002, chap. 22, art. 104; 2003, chap. 7, art. 9; 2004, chap. 16, art. 3.

Montant d’impôt brut

(2) Pour l’application du paragraphe (1), le montant d’impôt brut d’un particulier pour une année d’imposition est le montant d’impôt qu’il serait tenu de payer pour l’année d’imposition en application de la présente loi :

a) avant d’ajouter la somme calculée en application du paragraphe (1), la somme payable en application de l’article 2.2 et l’impôt supplémentaire calculé en application du paragraphe 4.3 (2) ou 4.6 (2);

b) avant de déduire la somme prévue au paragraphe 4 (6) ou à l’article 8. 2004, chap. 29, art. 3; 2005, chap. 31, annexe 11, art. 1.

Calcul de la contribution-santé de l’Ontario

3.1 (1) La contribution-santé de l’Ontario payable par un particulier pour une année d’imposition correspond à la somme calculée comme suit :

1. Si le revenu imposable du particulier pour l’année ne dépasse pas 20 000 $, sa contribution-santé de l’Ontario pour l’année est égale à zéro.

2. Si le revenu imposable du particulier pour l’année dépasse 20 000 $ mais ne dépasse pas 36 000 $, sa contribution-santé de l’Ontario pour l’année correspond à la somme calculée selon la formule suivante :

0,06 × A

où :

«A» représente le moindre de 5 000 $ et de l’excédent du revenu imposable du particulier sur 20 000 $ pour l’année.

3. Si le revenu imposable du particulier pour l’année dépasse 36 000 $ mais ne dépasse pas 48 000 $, sa contribution-santé de l’Ontario pour l’année correspond à la somme calculée selon la formule suivante :

B + (0,06 × C)

où :

«B» représente 300 $;

«C» représente le moindre de 2 500 $ et de l’excédent du revenu imposable du particulier sur 36 000 $ pour l’année.

4. Si le revenu imposable du particulier pour l’année dépasse 48 000 $ mais ne dépasse pas 72 000 $, sa contribution-santé de l’Ontario pour l’année correspond à la somme calculée selon la formule suivante :

D + (0,25 × E)

où :

«D» représente 450 $;

«E» représente le moindre de 600 $ et de l’excédent du revenu imposable du particulier sur 48 000 $ pour l’année.

5. Si le revenu imposable du particulier pour l’année dépasse 72 000 $ mais ne dépasse pas 200 000 $, sa contribution-santé de l’Ontario pour l’année correspond à la somme calculée selon la formule suivante :

F + (0,25 × G)

où :

«F» représente 600 $;

«G» représente le moindre de 600 $ et de l’excédent du revenu imposable du particulier sur 72 000 $ pour l’année.

6. Si le revenu imposable du particulier pour l’année dépasse 200 000 $, sa contribution-santé de l’Ontario pour l’année correspond à la somme calculée selon la formule suivante :

H + (0,25 × J)

où :

«H» représente 750 $;

«J» représente le moindre de 600 $ et de l’excédent du revenu imposable du particulier sur 200 000 $ pour l’année.

2004, chap. 29, art. 4.

Faillite

(2) Pour l’application du paragraphe (1), si un particulier est un failli à un moment quelconque d’une année :

a) d’une part, il est réputé n’avoir qu’une seule année d’imposition dans l’année et celle-ci commence le 1er janvier et se termine le 31 décembre;

b) d’autre part, son revenu imposable pour l’année d’imposition est réputé correspondre à son revenu imposable total pour l’année. 2004, chap. 29, art. 4.

Décès

(3) Pour l’application du paragraphe (1), le revenu imposable d’un particulier qui décède pendant une année donnée n’inclut pas le revenu qui est indiqué dans une déclaration produite par suite d’un choix fait en vertu du paragraphe 70 (2), 104 (23) ou 150 (4) de la loi fédérale. 2004, chap. 29, art. 4.

Disposition transitoire : 2004

(4) La contribution-santé de l’Ontario payable par un particulier pour une année d’imposition qui se termine au plus tard le 31 décembre 2004 correspond à 50 pour cent de la somme calculée par ailleurs en application du paragraphe (1). 2004, chap. 29, art. 4.

Calcul de l’impôt sur le revenu

Définitions

4. (1) Les définitions qui suivent s’appliquent au présent article.

«coefficient de répartition de l’Ontario» À l’égard d’un particulier pour une année d’imposition, s’entend du rapport entre son revenu gagné en Ontario au cours de l’année et son revenu pour l’année. («Ontario allocation factor»)

«impôt fédéral en main remboursable au titre des gains en capital» À l’égard d’une fiducie de fonds commun de placement, s’entend de son impôt en main remboursable au titre des gains en capital calculé en application de l’article 132 de la loi fédérale à la date du calcul effectué pour l’application du présent article. («federal refundable capital gains tax on hand»)

«impôt ontarien en main remboursable au titre des gains en capital» À l’égard d’une fiducie de fonds commun de placement, s’entend de la somme calculée en application du paragraphe (1.1). («Ontario refundable capital gains tax on hand»)

«impôt payable en application de la loi fédérale» La somme qui, sans l’article 120 de la loi fédérale, serait l’impôt payable par un particulier en application de la partie I de cette loi pour l’année d’imposition à l’égard de laquelle l’expression s’applique, calculée comme si le particulier n’avait droit à aucune déduction en vertu de l’article 126, 127, 127.2, 127.4 ou 127.41 de cette loi. («tax payable under the Federal Act»)

«revenu gagné en Ontario au cours de l’année d’imposition» Le revenu qui serait déterminé comme ayant été gagné en Ontario au cours de l’année aux fins du calcul du revenu gagné au cours de l’année dans une province en application de l’article 120 de la loi fédérale. («income earned in the taxation year in Ontario»)

«revenu gagné hors de l’Ontario au cours de l’année d’imposition» Revenu pour l’année, moins le revenu gagné en Ontario au cours de l’année d’imposition. («income earned in the taxation year outside Ontario»)

«revenu pour l’année» S’entend :

a) dans le cas d’un particulier qui réside au Canada pendant une partie de l’année d’imposition seulement et auquel s’applique l’article 114 de la loi fédérale, du total des sommes suivantes :

(i) son revenu pour la ou les périodes de l’année visées à l’alinéa 114 a) de la loi fédérale, calculé conformément à la loi fédérale et pour l’application de celle-ci,

(ii) son revenu pour la partie de cette année qui n’est pas comprise dans la ou les périodes visées au sous-alinéa (i), calculé en application des alinéas 115 (1) a), b) et c) de la loi fédérale comme si cette partie de l’année constituait l’année d’imposition tout entière;

b) dans le cas d’un particulier qui ne réside au Canada à aucun moment de l’année d’imposition, son revenu pour l’année, calculé en application des alinéas 115 (1) a), b), b.1) et c) de la loi fédérale;

c) dans le cas de tout autre particulier, son revenu pour l’année, calculé conformément à la loi fédérale et pour l’application de celle-ci. («income for the year»)

«taux d’imposition le moins élevé» S’entend de ce qui suit :

a) 6,37 pour cent pour l’année d’imposition 2000;

b) 6,16 pour cent pour l’année d’imposition 2001;

c) 6,05 pour cent pour les années d’imposition 2002 et suivantes. («lowest tax rate»)

d) Abrogé : 2003, chap. 7, par. 10 (1).

«taux d’imposition le plus élevé» S’entend, pour une année d’imposition, de 11,16 pour cent. («highest tax rate»)

«taux d’imposition moyen» S’entend de ce qui suit :

a) 9,62 pour cent pour l’année d’imposition 2000;

b) 9,22 pour cent pour l’année d’imposition 2001;

c) 9,15 pour cent pour les années d’imposition 2002 et suivantes. («middle tax rate»)

d) Abrogé : 2003, chap. 7, par. 10 (2).

L.R.O. 1990, chap. I.2, par. 4 (1); 1996, chap. 1, annexe C, art. 4; 1996, chap. 24, art. 12; 1999, chap. 9, par. 117 (1); 2000, chap. 10, par. 13 (1); 2000, chap. 42, par. 50 (1); 2001, chap. 23, par. 128 (1) et (2); 2002, chap. 22, art. 105; 2003, chap. 7, art. 10; 2004, chap. 16, art. 3.

Impôt ontarien en main remboursable au titre des gains en capital

(1.1) L’impôt ontarien en main remboursable au titre des gains en capital d’une fiducie de fonds commun de placement, à la fin d’une année d’imposition, correspond à la somme calculée selon la formule suivante :

A + B – C

où :

«A» représente le total des sommes dont chacune est une somme afférente à une année d’imposition donnée, soit l’année d’imposition, soit une année d’imposition antérieure, qui se termine après le 31 décembre 1999 et tout au long de laquelle la fiducie a été une fiducie de fonds commun de placement, égale à la moins élevée des sommes suivantes :

a) le montant d’impôt qui serait payable par la fiducie en application du présent article pour l’année, calculé sans tenir compte des paragraphes (6) à (9.1),

b) la somme calculée selon la formule suivante :

T × R × F

où «T» représente le moindre du revenu de la fiducie pour l’année et du montant de ses gains en capital imposés pour l’année pour l’application de l’article 132 de la loi fédérale, «R» représente le taux d’imposition le plus élevé pour l’année et «F» représente le coefficient de répartition de l’Ontario de la fiducie pour l’année;

«B» représente le total des remboursements auxquels la fiducie avait droit en vertu du paragraphe (8) pour des années d’imposition antérieures qui se terminent avant le 1er janvier 2000;

«C» représente le total des remboursements que la fiducie avait le droit de demander et a demandés en vertu du paragraphe (8) pour des années d’imposition antérieures.

2000, chap. 10, par. 13 (2); 2004, chap. 16, art. 3.

Impôt avant 2000 : particuliers

(2) L’impôt payable par un particulier pour une année d’imposition qui se termine avant le 1er janvier 2000 correspond à la somme calculée en application de celle des dispositions suivantes qui s’applique en l’occurrence :

1. L’impôt payable pour l’année par le particulier qui réside en Ontario le dernier jour de l’année et qui n’a aucun revenu gagné hors de l’Ontario au cours de l’année correspond à la somme calculée selon la formule suivante :

R × T

où :

«R» représente le pourcentage pour l’année précisé au paragraphe (5);

«T» représente l’impôt payable en application de la loi fédérale pour l’année.

2. L’impôt payable pour l’année par le particulier qui réside en Ontario le dernier jour de l’année et qui a un revenu gagné hors de l’Ontario au cours de l’année, ou qui ne réside pas en Ontario le dernier jour de l’année mais qui a un revenu gagné en Ontario au cours de l’année, correspond à la somme calculée selon la formule suivante :

F × R × T

où :

«F» représente le coefficient de répartition de l’Ontario du particulier pour l’année;

«R» représente le pourcentage pour l’année précisé au paragraphe (5);

«T» représente l’impôt payable en application de la loi fédérale pour l’année.

2000, chap. 10, par. 13 (3); 2004, chap. 16, art. 3.

Impôt après 1999

(3) L’impôt payable pour une année d’imposition qui se termine après le 31 décembre 1999 par le particulier visé à l’article 2 correspond à la somme calculée en application de celle des dispositions suivantes qui s’applique en l’occurrence, moins les déductions permises par le présent article et plus les impôts supplémentaires éventuels payables en application des articles 2.2, 3 et 4.3 à 4.8 :

1. Si le revenu imposable du particulier pour l’année ne dépasse pas 30 004 $, l’impôt payable par lui est calculé en multipliant son revenu imposable pour l’année par le taux d’imposition le moins élevé pour l’année.

2. Si le revenu imposable du particulier pour l’année dépasse 30 004 $ mais ne dépasse pas 60 009 $, l’impôt payable par lui est calculé selon la formule suivante :

A + B

où :

«A» représente la somme calculée en multipliant 30 004 $ par le taux d’imposition le moins élevé pour l’année;

«B» représente la somme calculée en multipliant la différence entre le revenu imposable du particulier pour l’année et 30 004 $ par le taux d’imposition moyen pour l’année.

3. Si le revenu imposable du particulier pour l’année dépasse 60 009 $, l’impôt payable par lui est calculé selon la formule suivante :

A + C + D

où :

«A» représente la somme calculée en multipliant 30 004 $ par le taux d’imposition le moins élevé pour l’année;

«C» représente la somme calculée en multipliant 30 005 $ par le taux d’imposition moyen pour l’année;

«D» représente la somme calculée en multipliant la différence entre le revenu imposable du particulier pour l’année et 60 009 $ par le taux d’imposition le plus élevé pour l’année.

4. Malgré les dispositions 1, 2 et 3, l’impôt payable pour l’année par une fiducie à laquelle s’applique le paragraphe 122 (1) de la loi fédérale est calculé en multipliant son revenu imposable pour l’année par le taux d’imposition le plus élevé pour l’année. 2000, chap. 10, par. 13 (3); 2004, chap. 16, art. 3; 2004, chap. 29, par. 5 (1).

Crédits non remboursables

(3.1) Sous réserve des règles énoncées au paragraphe (3.2), le particulier peut déduire de l’impôt qu’il est tenu de payer en application de la disposition 1, 2, 3 ou 4 du paragraphe (3) pour une année d’imposition qui se termine après le 31 décembre 1999 ceux des crédits suivants auxquels il a droit pour l’année, selon le montant calculé pour l’année en application de l’article 4.0.1 :

1. Le crédit de personne mariée ou vivant en union de fait, si le particulier a le droit d’inclure un montant en vertu de l’alinéa 118 (1) a) de la loi fédérale dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

2. Le crédit équivalent pour personne entièrement à charge, si le particulier a le droit d’inclure un montant en vertu de l’alinéa 118 (1) b) de la loi fédérale dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

3. Le crédit de base, si le particulier a le droit d’inclure un montant en vertu de l’alinéa 118 (1) c) de la loi fédérale dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

4. Le crédit pour soins à domicile d’un proche, si le particulier a le droit d’inclure un montant à l’égard de cette personne en vertu de l’alinéa 118 (1) c.1) de la loi fédérale dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

5. Le crédit pour personnes à charge, si le particulier a le droit d’inclure un montant à l’égard de chacune d’elles en vertu de l’alinéa 118 (1) d) de la loi fédérale dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

6. Le montant supplémentaire calculé à l’égard d’une personne visée à l’alinéa 118 (1) e) de la loi fédérale, si le particulier a le droit d’inclure un montant à son égard en vertu de cet alinéa dans le calcul de son crédit d’impôt personnel pour l’année visé au paragraphe 118 (1) de cette loi.

7. Le crédit pour personnes âgées, si le particulier a droit à la déduction prévue par le paragraphe 118 (2) de la loi fédérale pour l’année.

8. Le crédit d’impôt pour cotisations à l’assurance-emploi et au Régime de pensions du Canada, si le particulier a droit à la déduction prévue par l’article 118.7 de la loi fédérale pour l’année.

9. Le crédit pour pension, si le particulier a droit à la déduction prévue par le paragraphe 118 (3) de la loi fédérale pour l’année.

9.1 Le crédit pour frais d’adoption, si le particulier a droit à la déduction prévue au paragraphe 118.01 (2) de la loi fédérale pour l’année.

10. Le crédit d’impôt pour déficience mentale ou physique, si le particulier a droit à la déduction prévue par le paragraphe 118.3 (1) de la loi fédérale pour l’année.

11. Le crédit d’impôt pour personne déficiente à charge, si le particulier a droit à la déduction prévue par le paragraphe 118.3 (2) de la loi fédérale pour l’année à son égard.

12. Le montant au titre des crédits d’impôt pour frais de scolarité et pour études inutilisés, si le particulier a droit à la déduction prévue par le paragraphe 118.61 (2) de la loi fédérale pour l’année.

13. Le crédit d’impôt pour frais de scolarité, si le particulier a droit à la déduction prévue par le paragraphe 118.5 (1) de la loi fédérale pour l’année.

14. Le crédit d’impôt pour études, si le particulier a droit à la déduction prévue par le paragraphe 118.6 (2) de la loi fédérale pour l’année.

15. Les crédits d’impôt pour frais de scolarité et pour études transférés au particulier, s’il a droit à la déduction prévue par l’article 118.9 de la loi fédérale pour l’année.

16. Le montant transféré d’un conjoint ou conjoint de fait, si le particulier a droit à la déduction prévue par l’article 118.8 de la loi fédérale pour l’année.

17. Le crédit d’impôt pour frais médicaux, si le particulier a droit à la déduction prévue par le paragraphe 118.2 (1) de la loi fédérale pour l’année.

18. Le crédit d’impôt pour dons, si le particulier a droit à la déduction prévue par le paragraphe 118.1 (3) de la loi fédérale pour l’année.

19. Le crédit pour intérêts sur les prêts aux étudiants, si le particulier a droit à la déduction prévue par l’article 118.62 de la loi fédérale pour l’année.

20. Abrogée : 2006, chap. 33, annexe N, par. 1 (2).

2000, chap. 42, par. 50 (3); 2004, chap. 16, art. 3; 2006, chap. 33, annexe N, par. 1 (1) et (2).

Règles

(3.2) Les règles suivantes s’appliquent au calcul des déductions éventuelles auxquelles a droit le particulier en vertu du paragraphe (3.1) pour une année d’imposition :

1. Lorsqu’il calcule le montant total qu’il peut déduire en vertu du paragraphe (3.1), le particulier déduit les crédits auxquels il a droit dans l’ordre dans lequel ils sont énumérés à ce paragraphe.

2. Le montant total des crédits d’impôt que le particulier peut déduire en vertu du paragraphe (3.1) ne doit pas dépasser le montant d’impôt qu’il doit payer pour l’année en application de la disposition 1, 2, 3 ou 4 du paragraphe (3).

3. Le particulier qui est assujetti à l’impôt pour l’année pour le motif qu’il est visé à l’alinéa 2 b) ne peut déduire aucun crédit pour pension ou crédit pour frais d’adoption.

4. Les paragraphes 118 (4) à (6) et 118.3 (3) de la loi fédérale s’appliquent, avec les adaptations nécessaires, dans le cadre du paragraphe (3.1).

5. Le particulier qui devient un failli pendant une année civile n’a le droit de déduire que les crédits visés aux sous-dispositions suivantes dans le calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine au cours de l’année civile :

i. les crédits qu’il aurait par ailleurs le droit de déduire pour l’année en vertu des dispositions 8, 9, 9.1, 13, 14, 17, 18 et 19 du paragraphe (3.1) et qu’il est raisonnable de considérer comme entièrement applicables à l’année d’imposition,

ii. la partie des crédits qu’il aurait par ailleurs le droit de déduire pour l’année en vertu des dispositions 1 à 7, 10, 11, 15 et 16 du paragraphe (3.1) et qu’il est raisonnable de considérer comme applicable à l’année d’imposition.

6. Le total des crédits que le particulier peut déduire en vertu de la disposition 5 pour toutes ses années d’imposition qui se terminent au cours d’une année civile ne doit pas dépasser le montant total qu’il aurait pu déduire pour l’année civile s’il n’avait pas été un failli.

7. Le particulier qui réside au Canada pendant une partie de l’année d’imposition seulement n’a le droit de déduire que les crédits suivants pour l’année :

i. les crédits qu’il aurait par ailleurs le droit de déduire en vertu des dispositions 8, 9, 9.1, 13, 14, 17, 18 et 19 du paragraphe (3.1) et qu’il est raisonnable de considérer comme entièrement applicables à toute période de l’année pendant laquelle il réside au Canada, calculés comme si cette période constituait l’année d’imposition entière,

ii. la partie des crédits qu’il aurait par ailleurs le droit de déduire pour l’année en vertu des dispositions 1 à 7, 10, 11, 15 et 16 du paragraphe (3.1) et qu’il est raisonnable de considérer comme applicable à toute période de l’année pendant laquelle il réside au Canada, calculée comme si cette période constituait l’année d’imposition entière.

8. Le total des montants déductibles pour l’année d’imposition en vertu de la disposition 7 ne doit pas dépasser le total qui aurait été déductible pour l’année si le particulier avait résidé au Canada tout au long de l’année.

9. Le particulier qui ne réside au Canada à aucun moment de l’année d’imposition n’a pas le droit de déduire de crédit en vertu des dispositions 1 à 7, 9, 9.1, 10, 11, 14, 15, 16 et 17 du paragraphe (3.1) pour l’année sauf si la totalité, ou presque, de son revenu pour l’année est incluse dans le calcul de son revenu imposable gagné au Canada pour l’année pour l’application de la loi fédérale.

10. Si une déclaration de revenu distincte est produite pour une période donnée à l’égard d’un particulier en application du paragraphe 70 (2), 104 (23) ou 150 (4) de la loi fédérale, tel qu’il s’applique dans le cadre de la présente loi, et qu’une autre déclaration de revenu est produite à son égard en application de la présente loi pour une période se terminant pendant l’année civile au cours de laquelle se termine la période donnée, le total des crédits demandés dans ces déclarations en vertu des dispositions 8, 9, 9.1, 10, 11, 12, 13, 14, 15, 17, 18 et 19 du paragraphe (3.1) ne doit pas dépasser le total qui pourrait être déduit à son égard pour l’année en vertu de ces dispositions si des déclarations distinctes n’étaient pas produites.

11. Une fiducie ne peut déduire aucun montant en vertu du paragraphe (3.1), sauf le crédit d’impôt prévu à la disposition 18 de ce paragraphe, dans le calcul de l’impôt qu’elle est tenue de payer.

12. Aux fins du calcul des montants de crédits inutilisés que peut transférer, pour une année d’imposition qui se termine après le 31 décembre 2000, une personne à charge, un conjoint ou un conjoint de fait qui réside dans une province autre que l’Ontario le dernier jour de l’année d’imposition à un particulier qui réside en Ontario ce jour-là, le particulier peut déduire le montant qu’il aurait le droit de déduire en vertu de la présente loi si la personne à charge, le conjoint ou le conjoint de fait résidait alors en Ontario. 2000, chap. 42, par. 50 (3); 2001, chap. 23, par. 128 (3); 2004, chap. 16, art. 3; 2006, chap. 33, annexe N, par. 1 (3) à (6).

Report d’impôt minimum

(3.3) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 1999, le particulier peut déduire une somme qui ne dépasse pas le moindre de ce qui suit :

a) l’impôt payable par lui pour l’année en application de la disposition 1, 2, 3 ou 4 du paragraphe (3), déduction faite de tous les montants qu’il a le droit de déduire pour l’année en vertu des paragraphes (3.1), (3.4), (3.4.1), (3.5), (3.5.1) et (4.1);

b) la somme calculée pour l’année en application du paragraphe (3.3.1). 2000, chap. 42, par. 50 (4); 2001, chap. 23, par. 128 (4); 2004, chap. 16, art. 3.

Calcul

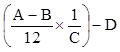

(3.3.1) Pour l’application de l’alinéa (3.3) b), la somme est calculée selon la formule suivante :

A + B + C – D

où :

«A» représente la somme égale à 37,5 pour cent du montant éventuel que déduit le particulier pour l’année d’imposition en vertu de l’article 120.2 de la loi fédérale à l’égard d’une année d’imposition antérieure qui se termine avant le 1er janvier 2000 et qui est l’une des sept années d’imposition précédentes;

«B» représente le total des sommes dont chacune représente la somme ajoutée en application de l’article 4.4 à l’impôt payable par ailleurs par le particulier pour une année d’imposition antérieure qui se termine après le 31 décembre 1999 et qui est l’une des sept années d’imposition précédentes;

«C» représente la somme égale à 37,5 pour cent de la partie éventuelle du montant que déduit le particulier pour l’année d’imposition en vertu de l’article 120.2 de la loi fédérale et qui se rapporte à une année d’imposition antérieure, dans la mesure où cette somme n’est pas entrée dans le calcul de l’élément «B» pour une année d’imposition, si les conditions suivantes sont réunies :

a) cette année d’imposition antérieure se termine après le 31 décembre 1999 et est l’une des sept années d’imposition précédentes,

b) le particulier ne résidait pas en Ontario mais dans une autre province à la fin de cette année d’imposition antérieure;

«D» représente le total des sommes qui sont déduites au cours d’une année d’imposition antérieure en vertu du présent paragraphe et qui sont incluses dans le calcul de l’élément «A», «B» ou «C».

2000, chap. 42, par. 50 (4); 2001, chap. 23, par. 128 (5); 2004, chap. 16, art. 3.

Report d’impôt minimum après 2000

(3.3.2) Le particulier ne peut déduire une somme en vertu du paragraphe (3.3) pour une année d’imposition qui se termine après le 31 décembre 2000 s’il est tenu de payer une somme en application de l’article 4.4 pour l’année. 2001, chap. 23, par. 128 (6); 2004, chap. 16, art. 3.

Déduction supplémentaire

(3.3.3) Lors du calcul des éléments «A» et «C» de la formule qui figure au paragraphe (3.3.1) pour une année d’imposition, le particulier peut inclure une somme supplémentaire égale à 37,5 pour cent du montant qu’il a déduit en vertu de l’article 120.2 de la loi fédérale pour une année d’imposition antérieure si les conditions suivantes sont réunies :

a) il n’a pas inclus cette somme dans le calcul d’une déduction prévue au paragraphe (3.3) pour une autre année d’imposition parce que :

(i) soit la somme calculée en application de l’alinéa (3.3) a) pour cette autre année était inférieure à la somme calculée en application de l’alinéa (3.3) b) pour la même année,

(ii) soit le particulier a choisi de ne pas l’inclure pour cette autre année;

b) aucune somme supplémentaire n’a été incluse à l’égard de cette somme en vertu du présent paragraphe dans les éléments «A» et «C» de la formule qui figure au paragraphe (3.3.1) pour une année d’imposition antérieure;

c) le montant de l’élément «A» ou «C» de la formule qui figure au paragraphe (3.3.1) se rapportait à l’une des sept années d’imposition précédentes;

d) chacune des déductions demandées pour une année d’imposition antérieure en vertu de l’article 120.2 de la loi fédérale qui est mentionnée dans les définitions des éléments «A» et «C» de la formule qui figure au paragraphe (3.3.1) a été multipliée par le rapport entre le revenu du particulier gagné en Ontario pendant cette année d’imposition antérieure et le montant de son revenu pour cette année-là;

e) la somme supplémentaire à inclure en vertu du présent paragraphe dans les éléments «A» et «C» de la formule qui figure au paragraphe (3.3.1) n’entre pas dans le calcul de l’élément «T» de la formule qui figure au paragraphe (4). 2001, chap. 23, par. 128 (6); 2004, chap. 16, art. 3.

Idem

(3.3.4) Lors du calcul de l’élément «B» de la formule qui figure au paragraphe (3.3.1) pour une année d’imposition, le particulier peut inclure une somme supplémentaire égale à la déduction pour revenu gagné hors de l’Ontario calculée en application du paragraphe (4) qui se rapporte à cet élément «B» pour une année d’imposition antérieure si les conditions suivantes sont réunies :

a) il n’a pas inclus cette somme dans le calcul d’une déduction prévue au paragraphe (3.3) pour une autre année d’imposition;

b) aucune somme supplémentaire n’a été incluse à l’égard de cette somme en vertu du présent paragraphe dans l’élément «B» de la formule qui figure au paragraphe (3.3.1) pour une année d’imposition antérieure;

c) avant l’application du présent paragraphe, le montant de l’élément «B» de la formule qui figure au paragraphe (3.3.1) a été calculé pendant l’une ou l’autre des sept années d’imposition précédentes;

d) la somme supplémentaire à inclure en vertu du présent paragraphe dans l’élément «B» de la formule qui figure au paragraphe (3.3.1) n’entre pas dans le calcul de l’élément «T» de la formule qui figure au paragraphe (4). 2001, chap. 23, par. 128 (6); 2004, chap. 16, art. 3.

Crédit d’impôt pour dividendes

(3.4) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001, le particulier qui réside en Ontario le dernier jour de l’année peut déduire une somme égale au moindre de ce qui suit :

a) le pourcentage prescrit de la somme éventuelle qu’il est tenu, en application de l’alinéa 82 (1) b) de la loi fédérale, d’inclure dans son revenu pour l’année ou, en l’absence de pourcentage prescrit, une somme égale à 25,67 pour cent de cette somme éventuelle;

b) l’impôt payable par lui pour l’année en application de la disposition 1, 2, 3 ou 4 du paragraphe (3), déduction faite des montants déductibles pour l’année en vertu du paragraphe (3.1). 2000, chap. 42, par. 50 (4); 2001, chap. 8, par. 36 (2); 2004, chap. 16, art. 3.

Crédit d’impôt pour dividendes : années 2001 à 2005

(3.4.1) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 2000 mais avant le 1er janvier 2006, le particulier qui réside en Ontario le dernier jour de l’année peut déduire une somme égale au moindre de ce qui suit :

a) l’impôt payable par lui pour l’année en application de la disposition 1, 2, 3 ou 4 du paragraphe (3), déduction faite des montants déductibles pour l’année en vertu du paragraphe (3.1);

b) la somme éventuelle calculée selon la formule suivante :

A/B × D

où :

«A» représente le taux d’imposition le plus élevé pour l’année;

«B» représente le taux le plus élevé mentionné au paragraphe 117 (2) de la loi fédérale qui s’applique au calcul de l’impôt payable en application de la partie I de cette loi pour l’année;

«D» représente la somme éventuelle qu’il peut déduire pour l’année en vertu de l’article 121 de la loi fédérale.

2001, chap. 8, par. 36 (3); 2004, chap. 16, art. 3; 2006, chap. 33, annexe N, par. 1 (7).

Crédit d’impôt pour dividendes : années 2006 et suivantes

(3.4.2) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 2005, le particulier qui réside en Ontario le dernier jour de l’année peut déduire une somme égale au moindre de ce qui suit :

a) l’impôt payable par lui pour l’année en application de la disposition 1, 2, 3 ou 4 du paragraphe (3), déduction faite des montants déductibles pour l’année en vertu du paragraphe (3.1);

b) la somme de ce qui suit :

(i) 38,4828 pour cent du montant calculé à son égard pour l’année en application de l’alinéa 121 a) de la loi fédérale,

(ii) le pourcentage déterminé du montant calculé à son égard pour l’année en application de l’alinéa 121 b) de la loi fédérale. 2006, chap. 33, annexe N, par. 1 (8).

Pourcentage déterminé

(3.4.3) Le pourcentage déterminé visé au sous-alinéa (3.4.2) b) (ii) est le suivant :

a) 34,2727 pour cent pour les années d’imposition qui se terminent en 2006;

b) 35,3273 pour cent pour les années d’imposition qui se terminent en 2007;

c) 36,9091 pour cent pour les années d’imposition qui se terminent en 2008;

d) 39,0182 pour cent pour les années d’imposition qui se terminent en 2009;

e) 40,6 pour cent pour les années d’imposition qui se terminent après 2009. 2006, chap. 33, annexe N, par. 1 (8).

Crédit d’impôt pour emploi à l’étranger

(3.5) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001, le particulier qui réside en Ontario le dernier jour de l’année peut déduire une somme égale au pourcentage prescrit de la somme éventuelle qu’il peut déduire pour l’année en vertu de l’article 122.3 de la loi fédérale ou, en l’absence de pourcentage prescrit, une somme égale à 38,5 pour cent de cette somme éventuelle. 2000, chap. 10, par. 13 (3); 2001, chap. 8, par. 36 (4); 2004, chap. 16, art. 3.

Crédit d’impôt pour emploi à l’étranger : années postérieures à 2000

(3.5.1) Lors du calcul de l’impôt qu’il est tenu de payer pour une année d’imposition qui se termine après le 31 décembre 2000, le particulier qui réside en Ontario le dernier jour de l’année peut déduire une somme égale à la somme calculée selon la formule suivante :

A/B × P

où :

«A» représente le taux d’imposition le plus élevé pour l’année;

«B» représente le taux le plus élevé mentionné au paragraphe 117 (2) de la loi fédérale qui s’applique au calcul de l’impôt payable en application de la partie I de cette loi pour l’année;

«P» représente la somme éventuelle qu’il peut déduire pour l’année en vertu de l’article 122.3 de la loi fédérale.

2001, chap. 8, par. 36 (5); 2004, chap. 16, art. 3.

Déduction pour revenu gagné hors de l’Ontario

(4) Il peut être déduit de l’impôt payable par ailleurs par un particulier pour une année d’imposition qui se termine après le 31 décembre 1999 une somme calculée selon la formule suivante :

T × A/B

où :

«A» représente le revenu gagné par le particulier hors de l’Ontario au cours de l’année;

«B» représente le revenu du particulier pour l’année;

«T» représente l’impôt qui serait payable par le particulier pour l’année en application du présent article, calculé sans tenir compte des paragraphes (6) à (9.1).

2000, chap. 10, par. 13 (3); 2004, chap. 16, art. 3.

Déduction supplémentaire

(4.1) Outre la somme qui peut être déduite en vertu du paragraphe (4), il peut être déduit de l’impôt payable par ailleurs par un particulier pour une année d’imposition qui se termine après le 31 décembre 1999 une somme calculée selon la formule suivante :

G × H/I

où :

«G» représente le total des montants que le particulier a le droit de déduire et déduit en vertu du présent article à titre de crédit pour pension, de crédit d’impôt pour dividendes ou de crédit d’impôt pour emploi à l’étranger pour l’année;

«H» représente le revenu gagné par le particulier hors de l’Ontario au cours de l’année;

«I» représente le revenu du particulier pour l’année.

2000, chap. 42, par. 50 (5); 2004, chap. 16, art. 3.

Idem

(5) Pour l’application du présent article, le pourcentage de l’impôt payable en application de la loi fédérale qui doit servir au calcul de l’impôt payable en application du présent article est le suivant :

a) 16 pour cent pour l’année d’imposition 1962;

b) 17 pour cent pour l’année d’imposition 1963;

c) 18 pour cent pour l’année d’imposition 1964;

d) 21 pour cent pour l’année d’imposition 1965;

e) 24 pour cent pour l’année d’imposition 1966;

f) 28 pour cent pour les années d’imposition 1967, 1968, 1969 et 1970;

g) 27,5 pour cent pour l’année d’imposition 1971;

h) 30,5 pour cent pour les années d’imposition 1972, 1973, 1974, 1975 et 1976;

i) 44 pour cent pour les années d’imposition 1977, 1978, 1979 et 1980;

j) 46 pour cent pour l’année d’imposition 1981;

k) 48 pour cent pour les années d’imposition 1982, 1983, 1984 et 1985;

l) 50 pour cent pour les années d’imposition 1986 et 1987;

m) 51 pour cent pour l’année d’imposition 1988;

n) 52 pour cent pour l’année d’imposition 1989;

o) 53 pour cent pour les années d’imposition 1990 et 1991;

p) 54,5 pour cent pour l’année d’imposition 1992;

q) 58 pour cent pour les années d’imposition 1993, 1994 et 1995;

r) 56 pour cent pour l’année d’imposition 1996;

s) 48 pour cent pour l’année d’imposition 1997;

t) 42,75 pour cent pour l’année d’imposition 1998;

u) 39,5 pour cent pour l’année d’imposition 1999.

v) Abrogé : 2000, chap. 10, par. 13 (4).

L.R.O. 1990, chap. I.2, par. 4 (5); 1992, chap. 25, art. 2; 1993, chap. 29, art. 4; 1996, chap. 18, art. 2; 1997, chap. 10, art. 2; 1998, chap. 5, art. 2; 1999, chap. 9, par. 117 (3); 2000, chap. 10, par. 13 (4); 2004, chap. 16, art. 3.

Crédit pour impôt étranger

(6) Le particulier qui résidait en Ontario le dernier jour de l’année d’imposition et dont le revenu pour l’année incluait un revenu gagné dans un pays étranger et à l’égard duquel il a payé pour l’année au gouvernement de ce pays un impôt sur le revenu ne provenant pas d’une entreprise peut déduire, dans le calcul de l’impôt payable par lui en application de la présente loi pour l’année, un crédit pour impôt étranger égal au moindre de «A» et de «B», où :

«A» représente l’excédent éventuel de l’impôt sur le revenu ne provenant pas d’une entreprise que le particulier a payé pour l’année au gouvernement de chaque pays étranger sur la somme des montants suivants :

a) le total des montants éventuels qu’il peut déduire de l’impôt prévu par la loi fédérale pour l’année en vertu du paragraphe 126 (1), (2.2), (2.21) ou (2.22) de la même loi,

b) son crédit pour impôt étranger pour l’année, calculé en application du paragraphe 127.54 (2) de la loi fédérale;

«B» représente la somme éventuelle calculée en multipliant l’impôt payable par ailleurs par le particulier pour l’année d’imposition par le rapport qui existe entre «C» et «D», où :

«C» représente la somme totale éventuelle calculée en application du sous-alinéa 126 (1) b) (i) de la loi fédérale à l’égard du particulier pour l’année,

«D» représente l’excédent éventuel de «E» sur «F», où :

«E» représente le montant suivant :

a) si l’article 114 de la loi fédérale ne s’applique pas au particulier pour l’année, son revenu gagné en Ontario pour l’année,

b) si l’article 114 de la loi fédérale s’applique au particulier pour l’année, la somme qui serait son revenu gagné en Ontario pour l’année si la somme calculée en application de cette loi correspondait à son revenu calculé en application de l’alinéa 114 a) de la même loi,

«F» représente la somme éventuelle calculée en application de la subdivision 126 (1) b) (ii) (A) (III) de la loi fédérale à l’égard du particulier pour l’année d’imposition. 2006, chap. 33, annexe N, par. 1 (9).

Règles applicables au crédit pour impôt étranger

(7) Les règles suivantes s’appliquent à l’égard du crédit pour impôt étranger d’un particulier pour une année d’imposition :

1. Le paragraphe 126 (6) de la loi fédérale et la définition de «impôt sur le revenu ne provenant pas d’une entreprise» au paragraphe 126 (7) de cette loi s’appliquent dans le cadre du paragraphe (6).

2. Pour l’application du paragraphe (6), l’«impôt payable» et l’«impôt payable par ailleurs» par un particulier pour l’année d’imposition s’entendent de l’impôt payable par lui pour l’année en application de la présente loi, à l’exclusion de la contribution-santé de l’Ontario, calculé avant déduction du total des sommes éventuelles qu’il peut déduire pour l’année en vertu du paragraphe 4 (3.4), (3.5) ou (6) ou de l’article 8. 2006, chap. 33, annexe N, par. 1 (9).

Remboursement au titre des gains en capital : fiducies de fonds commun de placement

(8) La fiducie de fonds commun de placement qui a droit à un remboursement en vertu de l’article 132 de la loi fédérale pour une année d’imposition a le droit de recevoir, pour l’année, un remboursement au titre des gains en capital calculé comme suit, et de le recevoir au moment et de la manière prévus à cet article pour le remboursement prévu au même article :

1. Si la fiducie de fonds commun de placement n’a gagné aucun revenu hors de l’Ontario au cours de l’année et que celle-ci se termine avant le 1er janvier 2000, le remboursement au titre des gains en capital pour l’année correspond à la somme calculée selon la formule suivante :

F × P

où :

«F» représente le remboursement de la fiducie pour l’année prévu à l’article 132 de la loi fédérale;

«P» représente le pourcentage visé au paragraphe (5) qui sert au calcul de l’impôt payable pour l’année.

2. Si la fiducie de fonds commun de placement a gagné un revenu hors de l’Ontario au cours de l’année et que celle-ci se termine avant le 1er janvier 2000, le remboursement au titre des gains en capital correspond à la somme calculée selon la formule suivante :

F × R

où :

«F» représente son coefficient de répartition de l’Ontario pour l’année;

«R» représente la somme qui aurait correspondu à son remboursement au titre des gains en capital pour l’année si elle avait gagné tout son revenu pour l’année en Ontario.

3. Si l’année d’imposition de la fiducie de fonds commun de placement se termine après le 31 décembre 1999, le remboursement au titre des gains en capital pour l’année correspond à la moindre des sommes suivantes :

i. son impôt ontarien en main remboursable au titre des gains en capital à la fin de l’année,

ii. la somme calculée selon la formule suivante :

F × G × R

où :

«F» représente son coefficient de répartition de l’Ontario pour l’année;

«G» représente ses rachats au titre des gains en capital pour l’année pour l’application de l’article 132 de la loi fédérale;

«R» représente le pourcentage prescrit du taux d’imposition le plus élevé pour l’année ou, en l’absence de pourcentage prescrit, 75 pour cent de ce taux.

2000, chap. 10, par. 13 (6); 2004, chap. 16, art. 3.

Remboursement supplémentaire

(9) La fiducie de fonds commun de placement qui a droit à un remboursement au titre des gains en capital en vertu du paragraphe (8) pour une année d’imposition et qui a payé ou est tenue de payer une somme en application de l’article 3 pour l’année d’imposition a le droit de recevoir pour l’année un remboursement supplémentaire égal à la moins élevée des sommes suivantes :

a) la somme payée ou payable pour l’année d’imposition par la fiducie de fonds commun de placement en application de l’article 3;

b) la somme calculée en multipliant le remboursement au titre des gains en capital de la fiducie de fonds commun de placement pour l’année d’imposition, calculé conformément au paragraphe (8), par le pourcentage visé à l’article 3 qui sert au calcul de la somme payée ou payable par elle en application de cet article pour l’année. L.R.O. 1990, chap. I.2, par. 4 (9); 2004, chap. 16, art. 3.

Idem

(9.1) Si le remboursement auquel elle a droit en vertu de l’article 132 de la loi fédérale pour une année d’imposition est égal à son impôt fédéral en main remboursable au titre des gains en capital à la fin de l’année, la fiducie de fonds commun de placement a droit à un remboursement supplémentaire pour l’année selon le montant éventuel calculé selon la formule suivante :

(A + B + C) – (D + E)

où :

«A» représente le total des sommes dont chacune est une somme afférente à une année d’imposition antérieure qui se termine après 1995 mais avant 2000, calculée en application du paragraphe (9.2);

«B» représente le total des sommes dont chacune représente son impôt ontarien en main remboursable au titre des gains en capital à la fin de chaque année d’imposition qui se termine après 1999;

«C» représente le total des sommes dont chacune représente la somme qui correspondrait à l’impôt supplémentaire que la fiducie devrait payer en application de l’article 3 pour une année d’imposition qui se termine après 1995 si la somme représentée par l’élément «A» ou «B», selon celui qui s’applique pour l’année, correspondait à son montant d’impôt brut calculé en application du paragraphe 3 (2) pour l’année;

«D» représente le total des sommes remboursées antérieurement à la fiducie en vertu du présent paragraphe;

«E» représente le total des sommes remboursées à la fiducie en vertu des paragraphes (8) et (9) à l’égard des années d’imposition qui se terminent après 1995.

2000, chap. 10, par. 13 (7); 2004, chap. 16, art. 3.

Idem

(9.2) Chacune des sommes afférentes à une année d’imposition antérieure qui doit être incluse dans le calcul de l’élément «A» au paragraphe (9.1) est calculée selon la formule suivante :

F × P × X

où :

«F» représente le coefficient de répartition de l’Ontario de la fiducie pour l’année antérieure;

«P» représente le pourcentage visé au paragraphe (5) qui sert au calcul de l’impôt payable par la fiducie pour l’année antérieure en application du présent article;

«X» représente la somme ajoutée à l’impôt fédéral en main remboursable au titre des gains en capital de la fiducie à la fin de l’année antérieure.

2000, chap. 10, par. 13 (7); 2004, chap. 16, art. 3.

Imputation du remboursement

(10) Si la fiducie de fonds commun de placement a droit à un remboursement en vertu du paragraphe (8) et qu’elle est tenue de faire un paiement en application de la présente loi, ou est sur le point de l’être, le ministre peut imputer la totalité ou une partie de la somme qui serait par ailleurs remboursée en application du paragraphe (8) et, le cas échéant, des paragraphes (9) et (9.1) sur cette obligation et verser à la fiducie le solde éventuel du remboursement non ainsi imputé. Le ministre avise la fiducie de l’imputation de la fraction du remboursement qui ne lui a pas été versée. L.R.O. 1990, chap. I.2, par. 4 (10); 1999, chap. 9, par. 117 (6); 2004, chap. 16, art. 3.

Crédits non remboursables

4.0.1 (1) Le montant éventuel des crédits non remboursables que le particulier peut déduire pour une année d’imposition en vertu du paragraphe 4 (3.1) correspond au montant calculé pour chacun d’eux en application du présent article après les rajustements exigés pour l’année par l’article 4.0.2. 2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit de personne mariée ou vivant en union de fait

(2) Le crédit de personne mariée ou vivant en union de fait que le particulier peut déduire pour une année d’imposition correspond au montant calculé selon la formule suivante :

A × [7 231 $ + 6 140 $ – (B – 614 $)]

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«B» représente 614 $ ou, s’il est plus élevé, soit le revenu du conjoint ou conjoint de fait du particulier pour l’année, soit, si le particulier et son conjoint ou conjoint de fait vivent séparés à la fin de l’année pour cause d’échec du mariage ou de l’union de fait, le revenu du conjoint ou conjoint de fait pendant le mariage ou l’union de fait et alors qu’ils ne vivaient pas séparés pendant l’année.

2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit équivalent pour personne entièrement à charge

(3) Le crédit équivalent pour personne entièrement à charge que le particulier peut déduire pour une année d’imposition correspond au montant calculé selon la formule suivante :

A × [7 231 $ + 6 140 $ – (C – 614 $)]

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«C» représente 614 $ ou, s’il est plus élevé, le revenu pour l’année de la personne visée à l’alinéa 118 (1) b) de la loi fédérale aux besoins de laquelle subvient le particulier.

2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit de base

(4) Le crédit de base que le particulier peut déduire pour une année d’imposition correspond au produit du taux d’imposition le moins élevé par 7 231 $. 2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit pour soins à domicile d’un proche

(5) Le crédit pour soins à domicile d’un proche que le particulier peut déduire pour une année d’imposition correspond au montant calculé selon la formule suivante :

A × (ZZ – D)

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«D» représente le revenu du proche pour l’année jusqu’à concurrence :

a) de 11 661 $, pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001,

b) de 11 976 $, pour une année d’imposition qui se termine après le 31 décembre 2000;

«ZZ» représente :

a) 14 047 $, pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001,

b) 15 476 $, pour une année d’imposition qui se termine après le 31 décembre 2000.

2001, chap. 8, par. 37 (1); 2004, chap. 16, art. 3.

Crédit pour personnes à charge

(6) Le crédit que le particulier peut déduire pour une année d’imposition à l’égard d’une personne à charge visée à l’alinéa 118 (1) d) de la loi fédérale correspond au montant calculé selon la formule suivante :

A × (YY – E)

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«E» représente le revenu de la personne à charge pour l’année jusqu’à concurrence :

a) de 4 845 $, pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001,

b) de 4 976 $, pour une année d’imposition qui se termine après le 31 décembre 2000;

«YY» représente :

a) 7 231 $, pour une année d’imposition qui se termine après le 31 décembre 1999, mais avant le 1er janvier 2001,

b) 8 476 $, pour une année d’imposition qui se termine après le 31 décembre 2000.

2001, chap. 8, par. 37 (1); 2004, chap. 16, art. 3.

Montant supplémentaire

(7) Le crédit visé à la disposition 6 du paragraphe 4 (3.1) que le particulier peut déduire pour une année d’imposition correspond au montant éventuel calculé à l’égard de la personne selon la formule suivante :

A × (F – G)

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«F» représente le montant qui serait calculé pour l’année à l’égard de la personne en application du paragraphe (5) ou (6), selon le cas, si l’alinéa 118 (4) c) de la loi fédérale était inopérant, pour l’application du paragraphe 118 (1) de cette loi;

«G» représente le montant calculé pour l’année en application du paragraphe (3).

2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit pour personnes âgées

(8) Le crédit pour personnes âgées que le particulier peut déduire pour une année d’imposition correspond au montant calculé selon la formule suivante :

A × (3 531 $ – H)

où :

«A» représente le taux d’imposition le moins élevé pour l’année;

«H» représente le montant qui correspondrait à 15 pour cent de l’excédent éventuel du revenu du particulier pour l’année sur 26 284 $ si aucun montant n’était inclus dans le calcul de ce revenu au titre d’un gain provenant d’une disposition de bien à laquelle s’applique l’article 79 de la loi fédérale.

2000, chap. 42, art. 51; 2004, chap. 16, art. 3.

Crédit d’impôt pour cotisations à l’assurance-emploi et au Régime de pensions du Canada